Dopo Cdp Reti, anche il Credito Sportivo è tornato sul mercato primario. La banca sociale per lo sviluppo sostenibile dello Sport e della Cultura controllata all'80% dal Mef (ora guidato dal leghista Giancarlo Giorgetti), al 7% circa dal Coni e al 2,2% da Cdp (il resto della quota è detenuto da investitori privati) ha collocato lunedì 24 ottobre 2022 un social bond a tasso fisso (ISIN: XS2541422395) di tipo senior preferred. Il taglio atteso di 300 milioni di euro è stato confermato, la banca ha ricevuto richieste per oltre 390 milioni da parte degli istituzionali. La durata è di 3 anni, la scadenza 31 ottobre 2025.

Il social bond inaugurale offriva 200 punti base di premio sul Btp triennale in avvio (quest'ultimo viaggia a 340 punti base), per chiudere a 190. L'obbligazione è stata emessa al prezzo di 99,859, con una cedola del 5,25%. L'emissione ha un taglio minimo di entrata di 100mila euro e sarà quotata alla borsa di Euronext-Dublin. Bookrunners dell'operazione sono Credit Agricole Cib, IMI ( Intesa Sanpaolo), JP Morgan.

La banca sportiva dello Stato gestisce 2 miliardi di crediti

Il Credito Sportivo è stato costituito nel 1957 come ente finanziatore di progetti e infrastrutture sportive in Italia. "L'istituto al momento gestisce crediti per circa 2 miliardi di euro concentrati principalmente nel finanziamento di infrastrutture sportive e culturali", spiega Giacomo Alessi, analista obbligazionario indipendente, a milanofinanza.it.

Il Credito Sportivo è "tecnicamente una banca per cui ha gli stessi obblighi regolatori degli istituti commerciali tuttavia l'ampia liquidità e patrimonializzazione (con un Cet 1 al 75%) la differenzia molto dai concorrenti",aggiunge Alessi. Considerando una compressione "del premio in fase d'asta, prevediamo un rendimento finale del 5,3% con una duration molto bassa che garantisce al titolo un rapporto rischio rendimento molto sostenibile". Il nuovo titolo avrà un rating un notch inferiore ai titoli di stato (BBB-/BBB S&p-DBRS). Si tenga conto che dal 2012 al 2018 la banca è entrata in amministrazione straordinaria per effetto del Decreto MEF del 28 dicembre 2011.

"La nuova emissione del Credito Sportivo, come quella di Cdp reti e la prossima di Invitalia, mostra l'interesse piuttosto raro di queste agenzie ad accedere ai mercati. Riteniamo queste agenzie un'alternativa molto valida ai Btp tuttavia il taglio da 100mila euro le rende accessibili principalmente ad una platea istituzionale", conclude Alessi.

Finanziamenti a tassi agevolati per il mondo dello sport

La banca, si definisce "leader nel finanziamento all'impiantistica sportiva grazie alla tradizione e all'esperienza consolidata in oltre sessant'anni di attività". Lavora al fianco degli enti pubblici e dei soggetti privati per aiutarli a realizzare "grandi e piccoli progetti di sviluppo con la concessione di mutui agevolati".

Grazie ai Fondi Speciali di titolarità dello Stato in gestione separata presso l'ICS, il Fondo Contributi negli Interessi, il Fondo di Garanzia e il Fondo per la salvaguardia e la valorizzazione del patrimonio culturale, la banca offre finanziamenti a tassi agevolati e la copertura fino all’80% delle garanzie da prestare sugli stessi finanziamenti.

Il Credito Sportivo, infatti, ha finanziato oltre 42.000 impianti sportivi del Paese e ha avviato "un importante percorso di sviluppo nel finanziamento degli investimenti nel settore dei beni e delle attività culturali", spiega la stessa banca. (riproduzione riservata)

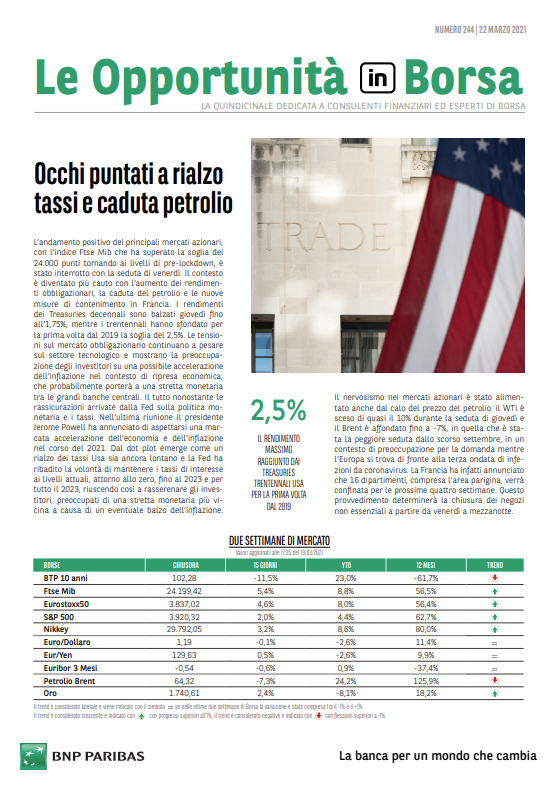

I principali indici azionari hanno vissuto una settimana turbolenta, caratterizzata dalla riunione della Fed, dai dati macro importanti e dagli utili societari di alcune big tech Usa. Mercoledì scorso la Fed ha confermato i tassi di interesse e ha sostanzialmente escluso un aumento. Tuttavia, Powell e colleghi potrebbero lasciare il costo del denaro su livelli restrittivi in mancanza di progressi sul fronte dei prezzi. Inoltre, i dati di oggi sul mercato del lavoro Usa hanno mostrato dei segnali di raffreddamento. Per continuare a leggere visita il

I principali indici azionari hanno vissuto una settimana turbolenta, caratterizzata dalla riunione della Fed, dai dati macro importanti e dagli utili societari di alcune big tech Usa. Mercoledì scorso la Fed ha confermato i tassi di interesse e ha sostanzialmente escluso un aumento. Tuttavia, Powell e colleghi potrebbero lasciare il costo del denaro su livelli restrittivi in mancanza di progressi sul fronte dei prezzi. Inoltre, i dati di oggi sul mercato del lavoro Usa hanno mostrato dei segnali di raffreddamento. Per continuare a leggere visita il